روش معامله با الگوی دارآویز | الگوی مرد به دار آویخته | مرد آویزان

در این مقاله از تاپ سایت 98 قصد داریم به الگوی مرد آویزان یا دار آویز بپردازیم و روش معامله با آن را بررسی کنیم. این الگو می تواند انتهای روند را مشخص کند و اگر به نکات زیر دقت کنید می توانید از آن سود خوبی بدست آورید.

الگوی دارآویز Hanging Man یک الگوی کندل استیک است که اگر در انتهای یک روند صعودی تشکیل شود، نشان دهنده انتهای روند است و میتواند باعث معکوس شدن روند شود.

این یک الگوی معکوس نزولی است که نشان می دهد روند صعودی به پایان رسیده است.

این الگو همچنین نشان می دهد که گاوها قدرت خود را در افزایش قیمت از دست داده اند و خرس ها یا فروشندگان به بازار بازگشته اند.

اجازه دهید در مورد این الگو بحث کنیم. در ایران از اصطلاحات زیر برای آن استفاده می کنند:

الگوی دار آویز – مرد به دار آویخته – مرد آویزان و نام انگلیسی آن نیز Hanging Man می باشد.

الگوی کندل مرد آویزان چیست؟

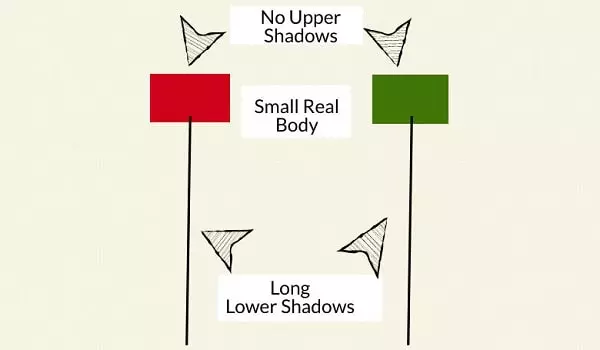

مرد آویزان یک الگوی کندل معکوس نزولی است که سایه پایینی بلند و بدنه کوچک دارد.

این الگوی کندل استیک در انتهای روند صعودی ظاهر می شود که نشان دهنده ضعف در حرکت بیشتر قیمت است و زمانی شکل میگیرد که گاوها (خریدارن) قیمتها را بالا بردهاند و اکنون نمیتوانند بیشتر از این پیش ببرند.

الگو دارای بدنه کوچکی است و به این معنی است که فاصله بین قیمت باز و بسته شدن بسیار کم است.

سایه بالایی وجود ندارد و سایه پایینی حداقل دو برابر طول بدنه آن است.

این الگو فرصتی را برای معامله گران فراهم می کند تا موقعیت خرید خود را ببندند و به یک موقعیت فروش وارد شوند.

شکل گیری الگوی دار آویز

در اینجا شکل گیری الگوی دار آویز یا مرد به دار آویخته را بررسی می کنیم:

معامله گران باید به چند ویژگی این الگو نگاه کنند و از شکل گیری این الگو بهره ببرند.

سایه بلند پایین این الگو نشان دهنده ورود فروشندگان به بازار است.

بدنه کندل می تواند سبز یا قرمز باشد، اما رنگ کندل اهمیت زیادی ندارد.

سیگنال داده شده توسط این الگو زمانی تایید می شود که کندل نزولی در روز بعد تشکیل شود.

معامله گران همچنین باید تحلیل کنند که آیا حجم در طول شکل گیری این الگو افزایش یافته است.

معامله گران می توانند با قیمت بسته شدن این کندل یا با قیمت باز شدن کندل نزولی بعدی، یک موقعیت فروش وارد کنند.

حد ضرر را می توانید در بالاترین نقطه این کندل قرار دهید.

معیارهای شناسایی الگوی مر دآویزان

در زیر نکاتی وجود دارد که باید هنگام شناسایی الگوی مرد آویزان در نمودارها در نظر داشت:

- سایه بالایی وجود ندارد یا بسیار کوچک است.

- طول سایه پایین باید دو برابر طول بدنه باشد

- بدنه باید در سمت بالای کندل باشد.

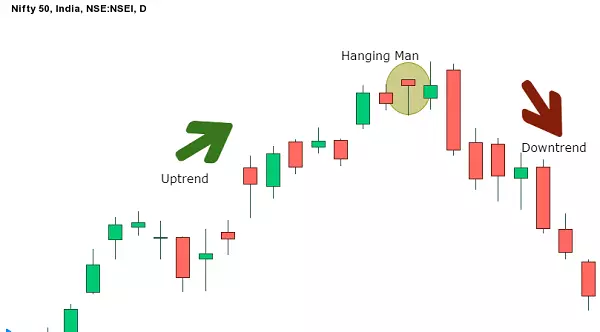

مثالی از معامله:

شکل گیری الگوی مرد آویزان Hanging Man را در نمودار روزانه Nifty 50 در زیر می بینیم:

تفاوت بین الگوی چکش و دار آویز

در الگوی دار آویز روند صعودی می باشد و پس از رسیدن به مقاومت، روند تغییر می کند.

اما در الگوی چکش، روند نزولی بوده و پس از رسیدن به حمایت، روند تغییر می کند.

اما در بقیه موارد شبیه به هم هستند و سایه باید دو برابر بدنه باشد، روند صعودی یا نزولی از قبل وجود داشته باشد و غیره.

نکات کلیدی

الگوی دارآویز Hanging Man الگویی است که در انتهای روند صعودی قابل مشاهده است.

سعی کنید خطوط حمایت و مقاومت از قبل کشیده باشید تا با مشاهده این الگو بتوانید وارد معامله شوید. زمانی که قیمت به خط مقاومت رسید جنگ بین فرشندگان و خریداران آغاز می شود و ما با استفاده از الگوهایی که شکل می گیرد تصمیم می گیریم که چه عکس العملی نشان دهیم.

یکی از الگوهایی که اگر شکل بگیرد تصمیم می گیریم معامله خرید خود را ببندیم و وارد معامله فروش شویم الگوی دار آویز یا مرد آویزان است.

کندل مرد آویزان می تواند یک کندل سبز (قیمتی) یا یک کندل قرمز (نزولی) باشد، اگرچه کندل نزولی (قرمز) نشانه بهتری از تضعیف بازار است.

سایه بالایی کوچک نشان می دهد که تلاشی برای حفظ روند صعودی فعلی، قبل از کاهش قیمت، صورت گرفته است.

روش معامله با الگوی مرد آویزان

مهم است که شکل کندل مرد آویزان را در روند بلندمدت مشاهده کنید. بهترین راه برای انجام این کار، استفاده از تحلیل بازه زمانی چندگانه است.

مرحله 1: روند بلندمدت را شناسایی کنید

با استفاده از تایم فریم طولانیتر مانند تایم فریم روزانه یا هفتگی، بازار را تحلیل کنید تا جهتی را که بازار در بلندمدت به آن تمایل دارد مشاهده کنید.

مرحله 2: نقطه ورود ایده آل خود را مشخص کنید

سپس، با استفاده از نمودار زمانی کوچکتر (4 ساعت یا 1 ساعت) بزرگنمایی کنید تا نقطه ورود ایده آل برای معامله خود را پیدا کنید.

مرحله 3: از ابزارهای دیگر استفاده کنید

می توانید از اندیکاتورها و دیگر ابزارها برای تایید الگو استفاده نمایید.

آیا RSI تأیید می کند که بازار چرخیده و اکنون در یک روند نزولی قرار گرفته است؟ آیا خط 20 SMA از خط 50 SMA عبور کرده است؟ آیا کندل مرد آویزان نزدیک به بالای روند صعودی کوتاه مدت ظاهر می شود؟ آیا سطح فیبوناچی اصلاحی مربوطه نزدیک است؟

مرحله 4: معامله خود را انجام دهید

به دنبال یک نقطه ورودی در پایین کندل مرد آویزان باشید. اگر دیدگاه نزولی شما از بازار درست باشد، شاهد کاهش قیمت خواهید بود.

مرحله 5: مدیریت ریسک

مطمئن شوید که معامله خود را مطابق با استراتژی اندازه گیری موقعیت خود قرار دهید. در نظر بگیرید که چه مقدار از ارزش کل حساب خود را در هر مقطع زمانی آماده به خطر انداختن هستید و از آن عدول نکنید.

ما در مورد ریسک کمتر از 5٪ در تمام معاملات باز صحبت می کنیم. علاوه بر این، اطمینان حاصل کنید که حدضرر خود را در بالای کندل مرد آویزان قرار دهید.

مرحله 6: چه زمانی باید از معامله خارج شد؟

هنگام ورود به معامله، همیشه بهتر است حداقل نسبت ریسک به پاداش 1:2 داشته باشید. نصف چیزی را که قصد به دست آوردن آن را دارید به خطر می اندازید. این به این معنی است که فاصله از سطح ورودی شما تا سطح سود دریافتی شما باید دو برابر فاصله سطح ورودی شما تا سطح استاپ ضرر باشد.

استفاده از این تکنیک ساده به این معنی است که حتی اگر فقط نیمی از معاملات خود را درست انجام دهید، باز هم حساب معاملاتی مثبت خواهید داشت. ما در مورد این بینش های تجاری در تحقیقات خود درباره ویژگی های معامله گران موفق صحبت می کنیم.

منبع: dailyfx

منبع: elearnmarkets

تگ:

نظرات کاربران

از دیدگاه مرتبط با موضوع استفاده نمایید.

از تبلیغ سایت یا شبکه اجتماعی خودداری فرمایید.

برای پاسخ گویی بهتر در سایت ثبت نام نمایید و سپس سوال خود را مطرح فرمایید.

اگر به دنبال کار پاره وقت هستید با ما تماس بگیرید.

اگر سوال یا نظری دارید در بخش کامنت ها بنویسید.اگر موضوع خاصی مد نظر شماست که در سایت موجود نیست در بخش کامنت ها بنویسید